大傻瓜实战操盘系列07---锡业股份让我们发现了股票是一种无风险期权

书接上文--回忆2019年铂金之战

为何9月以后就不再参与了呢

• 两个原因:

• 第一:福无双至!大战之后一定要收手!这是我的习惯,一旦取得一次较为重大的胜利之后,切忌乘胜追击,而应该急流勇退。天下万物,不外乎阴阳黑白,水火乾坤,讲究的是一种平衡,如果这种平衡一旦被打破,任何事物最终都会自我灭亡!所以我提醒诸位,风头正劲之日,恰恰应该是急流勇退之时。

• 第二:长期跟踪的一个估值逻辑,恰好在9月份发出了一个史无前例的信号。我觉得这个信号的操作价值超越再去捡铂油比价的残羹剩饭。接下来就要讲关于这个信号的一些故事了。

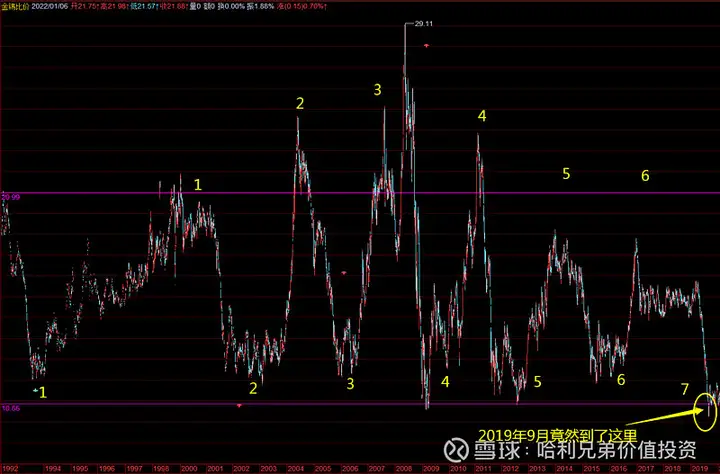

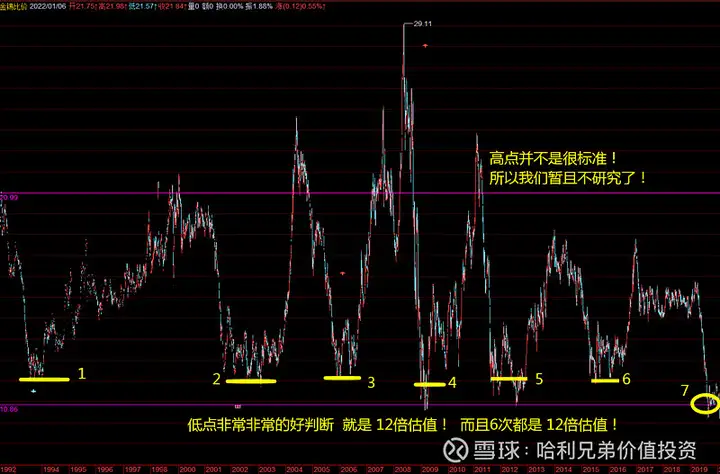

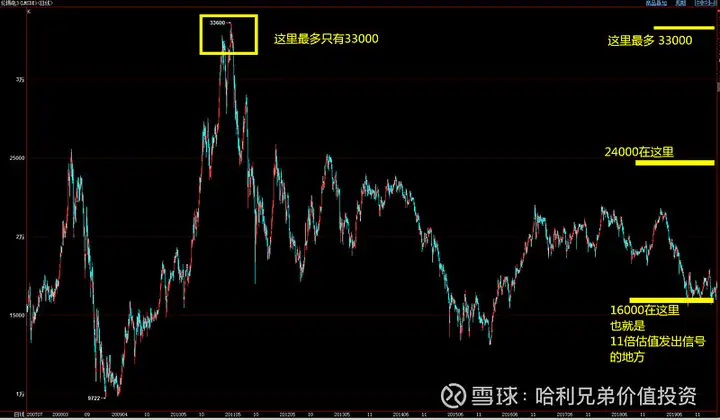

30年时间没有跑出去这个区间

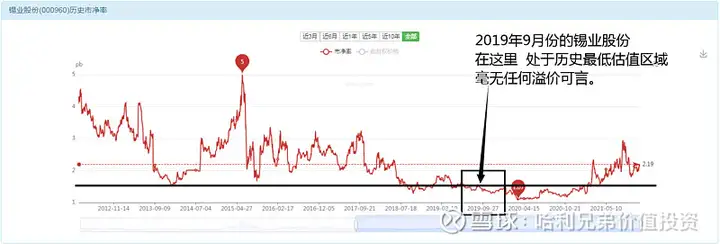

2019年9月开始就开始研究锡

统计一下6次12倍估值后的表现

• 1993年8月;之后上涨65%。

• 2001年10月;之后上涨350%。

• 2005年12月;之后上涨400%。

• 2009年2月;之后上涨320%。

• 2012年8月;之后上涨40%。

• 2015年7月;之后上涨50%。

• 一共发出过 6次到达12倍低估值的信号,然后其中有3次涨幅平均300%;另外3次涨幅 平均50%。

• 所以,根据我们以往经验判断,这一次2019年9月份发出的信号,未来上涨50-300%之间几乎成为了一种必然!

• 换句话说,只要价值规律有效,必涨无疑,没有什么不确定性可言。

这里的11倍估值一定要向上回归

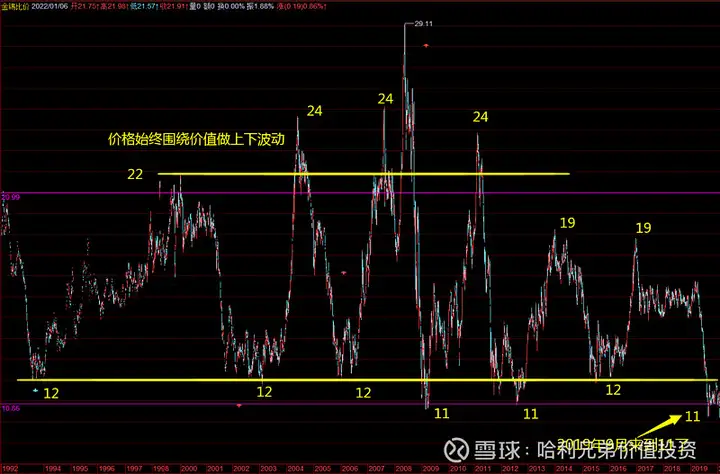

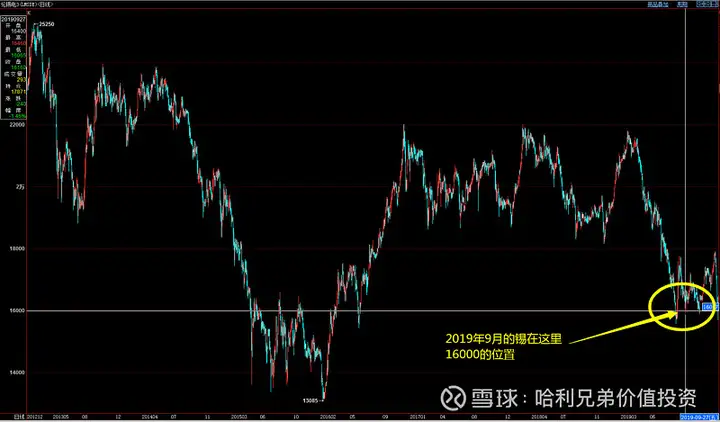

来看看当时的锡所在的位置

按照估值可以得出的结论如下

• 当估值处于11倍的时候,未来锡几乎是100%要迎来上涨,而根据过去6次的数据表现,涨幅会是50%-300%之间。

• 于是,16000的伦敦锡,未来的最小上涨目标是:24000元,最大上涨目标是48000元。

历史上最多也就33000

很多时候数据比人靠谱

• 站在16000的锡面前,如果说未来上涨到24000,我相信可能会有人愿意相信;

• 但是说会上涨到48000,也就是在这么庞大的基数上面,还能有300%级别的涨幅,其实几乎没有人会相信的。

• 完全是毫无逻辑,无厘头的一个结论,甚至于被人称作:刻舟求剑!

• 但是,过去11倍估值发生之后,有3次都是300%级别的上涨,你又如何解释呢?你又如何说不可能呢?

• 所以,我们这里顺带说一句:相信客观数据!不要相信你的主观想法!

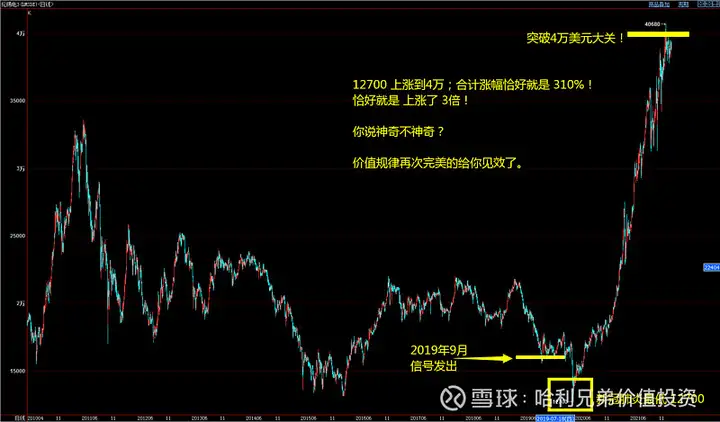

后来果然是上涨了310%

我们先回到2019年9月份

• 首先我们已经得出结论了:

• 金属锡这个品种,在11倍估值这里,具备确定性的战略性做多机会,而且这个机会比铂油比要好的多,所以我们开始转移战场到锡上面来了。

• 我们可以确定的事情是:锡未来一定会上涨50%-300%。

先提出交易计划

• 16000元,就是锡的价值底线!

• 我们打算在这里买入持有;

• 第一目标:24000元,就可以考虑是否平仓了。

• 第二目标:4万元以上,这个不在我们计划以内,虽然数据支持他这样走。

但是伦敦的锡只有现货交易

• 没办法买期货,因为锡合约都是伦敦的仓单,我需要用人民币换取很多美元,然后再跑去伦敦开户,然后再交易!

• 非常麻烦!

• 所以,我不得不另寻其他交易途径。

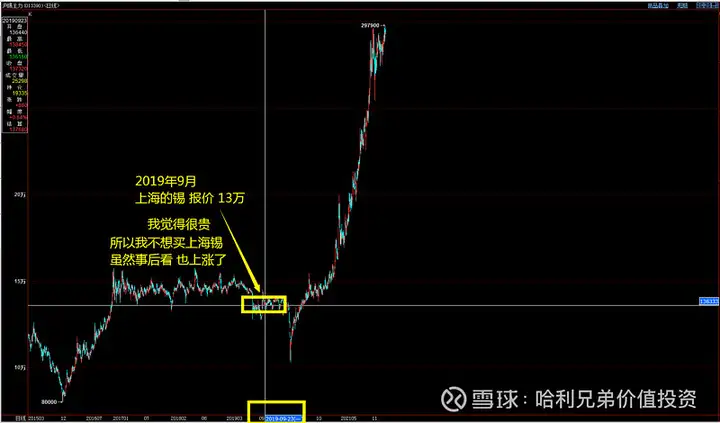

当时上海的锡我觉得很贵

上海锡为啥你放弃了?

• 因为他从2017-2019,已经横盘3年了,在13-15万这个区域。

• 而同时期的伦敦锡,从21000跌到了16000;大概有一个25%的下跌。

• 上海的锡3年横盘不动;伦敦的锡三年下跌25%;你觉得你敢买么?

• 会不会补跌?

• 传闻国内控制价格现货商坚决扛住价格,这个不是我们的能力圈,所以我们就不要去讨论了,免得班门弄斧。

此时有人推荐去买期权

• 期权!

• OPTION!

• 高大上的金融衍生品,可惜我是绝对不可能碰的!

• 你想啊,我自诩为傻瓜式价值投资者,难道要去碰这些复杂的金融衍生品么?

• 那些都是聪明人玩的东西,我是不可能去碰的。

• 但是这个人却给我提供了一条崭新的思路。

• 那就是 ---- 寻找类似期权的东西来替代复杂的金融衍生品。

还记得2019年的新希望么?

这笔持仓卖出以后给我一个启示

• 新希望是受益于猪价上涨;

• 虽然我是采用PB折价的思路进行买入,持有到了PB溢价进行卖出获利。

• 但是,让PB具备溢价功能的,却不是我的思路,而是因为猪肉价格的上涨。

• 才让新希望可以不断的向上猛烈的溢价,从6元净资产溢价到12元,24元,42元!股票价格被炒作得一路走高。

• 所以,这让我们想到了什么?

• 新希望不就是猪肉的期权么?

• 而且是无风险,无到期日的期权。

股票为啥可以成为免费期权?

• 如果你在跌破净资产的时候去买一个周期股,其实你就相当于买了一个免费的无到期日的期权。

• 正常的期权有到期日的,可能每个月都收你一次钱的,比如你想买12月到期的看涨期权,你投入进去1万元,12月如果涨了,你可能就赚了,但是如果12月没涨,你这1万就没了。万一12月没涨,但是1月份涨了,你看对了,但是你却没有赚钱。所以你需要每个月都买一份期权,然后一直买到他上涨为止,万一中途放弃,你前期的成本就都白费了。

• 但是如果我买股票呢?我在新希望跌破净资产的时候,买入持有,我是不需要每个月去支付费用的,我无非就是长期不赚钱而已。

• 但是只要猪肉价格起飞,新希望就会起飞。

为何说是无风险呢?

• 请问:3倍PB的新希望有没有风险?

• 答案:盈利好的年份他可以支撑3倍溢价;但是一旦遇到亏损周期,失去业绩支撑,股价就会向1倍PB靠拢,溢价能力消失。

• 结论:3倍PB的持仓成本,未来会面临一个不确定的60%-70%的下跌幅度。

• 继续发问:1倍PB的新希望有没有风险?

• 答案:盈利好的年份,溢价会起来,盈利差的年份,溢价消失,会在净资产部位形成支撑。

• 结论:公司不管是盈利还是亏损,1倍PB都已经不具备下跌空间,最多就是不涨而已,但是不会让你亏钱。

• 所以,这不就是无风险么?

再回到锡上面来部署交易计划

• 伦敦锡,没户头,麻烦,做不了。

• 上海锡,价格高,溢价,不敢碰。

• 锡期权,聪明人玩,我坚决不碰。

• 最后,我不如去选一个无风险期权得了,

于是,那个熟悉的名字就出来了:锡业股份!

2019年9月份的锡业股份

这个机会是傻瓜式的

• 首先我确定锡的未来一定是50-300%的大涨,理由是估值到了极限,而且过去有6次的成功样本。

• 其次我确定锡如果起来,锡业股份作为一个金属锡的无风险免费期权,一定会被市场赋予溢价的能力而股价起飞。

• 于是乎,我就把最终的交易目标放在了锡业股份上面。

首先观察他过去的极端折价

确定我们承担的风险是什么

• 2005年最熊的时候,998点的时候,他依然具备1.8倍溢价能力;

• 2008年危机,够利空吧?依然有1.8倍PB见底上涨。

• 2013-2014年熊市期间,最低也保持住了1.7倍左右。

• 2018年贸易战期间,最低是1.4左右。

• 在这些顶级利空面前,他最坏最坏也可以保持1.4-1.8之间的溢价能力。

• 所以我得出的结论就是:如果我能买到1.4倍的锡业股份,我就可以让自己立于不败之地。

• 就可以实现,无风险+免费的金属锡看涨期权的效果。

来看锡业股份当时的情况

于是我开始了逐步建仓的过程

后来的行情走势全部命中

• 一方面,锡的价格,从16000,升值到了历史最高的4万水平,涨幅250%。

• 一方面,锡业股份也随着锡价上涨而被市场炒作,最高价格26元,从10元开始计算的话,涨幅260%。

• 所以,这个估值逻辑得出的结论和后来的市场走势都是非常完美的。

后来的比价也是完美的回到区间

计划永远赶不上变化

• 如此完美的行情,最终结果却并非完美,因为后面来了一场新冠肺炎!

• 很多计划都被打乱了。

• 很多人的命运也被改变了,这其中必定包括你我。

• 包括后来的大傻瓜系列,如果没有肺炎,就不会有大傻瓜系列。

• 肺炎出不去,憋在家里干嘛呢?

• 读书+写作! 于是肺炎的日子就读了几百本书,写了300篇大傻瓜系列。

• 别走开!

• 后面的事情会更加精彩,让我们慢慢期待!

风险提示

• 本研报仅用于行业交流

• 禁止用作其他商业用途

• 所有观点仅代表作者个人观点

• 所有解释权归哈利兄弟所有

• 所有判断禁止用作投资建议

• 投资有风险入市需谨慎

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com